日 割 控除 と は

韻 の つく 四 字 熟語給与の日割り計算|人事のQ&A『日本の人事部』. 給与の日割り計算の方法. 給与の日割り計算においては、基本給と手当で考え方が異なります。 基本給の日割り計算方法を、三つ紹介します。 暦日を使う方法、所定労働日数を使う方法があり、後者は二つに分かれます。 暦日を用いる方法. 当該月の暦日を用いて計算する方法です。 計算方法は下記のとおりです。 計算方法:基本給÷当該月の暦日×出勤日数=支給額. 欠勤時の賃金控除の正しい方法は? | 就業規則の竹内社労士 . HOME. 労務問題解決. 賃金・退職金.

企業 組合 と は4.まとめ. 1.給与の日割りに法的ルールはない! 給与の日割り計算について法的な規定はありません。 つまり、給与の日割り計算ルールは各企業の裁量に委ねられています。 ただし、法的な定めがないからとはいえ、不当な計算方法や従業員ごとに異なる方法で計算してはいけません。 給与は労働に対する対価であり、会社から従業員に対して正しく支払われる必要があります。. 欠勤控除と日割り減額基本について - 相談の広場 - 総務の森. お休みをした 欠勤控除 はわかるのですが、この 日割り 減額基本とはなんでしょうか? 明細では、欠勤のところは10日分、確かに 欠勤控除 というかたちで減額明記されておりました。 本来はそれだけ返納と聞いていたのですが、何故か 日割り 減額基本が追加されてます。 それも自分で 基本給 から 日割り したところ、それよりも遥かに高い金額で…。 そして、毎月ついていた地域手当てというのが何故かなくなっていて、その分も返納するかたちにとられていました。 本来なら、 例→15万円 ( 基本給 )+5万円 (地域手当て)-10万円 ( 欠勤控除 )=5万円 (返納)+ 保険料. ではないでしょうか? 当方、給与の計算に関わったことがないのでわからないのですが、. 給与の日割り計算をわかりやすく解説!手当や端数の処理は . 日割り計算した金額に円未満の端数が生じた場合は、基本的に労働者に有利となるように処理します。つまり、 欠勤控除する場合は円未満切り捨て、出勤分支給する場合は円未満切り上げ となります。 固定残業代の日割りについて. 日割り計算の計算式はどのようなものがあるか?~時間単価の . 日々の業務で、1日分の欠勤控除をする場合や、月の途中で入退社や昇給が発生した場合に「日割り計算」が必要になります。 「歴日」や「営業日」で日割り計算をすると、対象となった月の日数(1月は31日あり、2月は28日しかない。. 賃金・手当の日割り計算方法まとめ | 超わかりやすい . 賃金・手当の日割り計算方法まとめ. ある会社からの相談です。. 病気休職中の社員が復職するにあたり、出社や通勤にかかる心身への負荷を軽減するために、医師の診断書・意見書に基づき、週5日勤務のうち在宅勤務2日と出社勤務3日の配慮措置を一定の . 控除とは何か、意味や種類まで徹底解説! | マネーフォワード . 医療費控除 や 基礎控除 、 所得控除 、 配偶者控除 、 寡婦控除 、 勤労学生控除 などさまざまな控除がありますが、そもそも控除とはどのような意味の言葉なのでしょうか。 控除を理解し使いこなすことは、節税にとっても不可欠なポイントです。 控除の意味や種類、手続きについて見ていきましょう。 確定申告の書類は自動作成でカンタンに! 詳しくはこちら 無料で使ってみる. 目次 [ 非表示にする] 控除とは? 意味や目的も解説! 控除の種類は? 所得控除の種類. 税額控除の種類. 控除を受けるためには? 給与所得者の場合. 個人事業主の場合. 控除の意味と種類を理解して節税しよう. 控除や還付の確定申告をラクに行う方法. 月中入社・退社や休職入り・復帰の日割給与計算について . 月額給与から日額×欠勤日数を控除して計算しております。 ※入社者・退職者は在籍しない期間があるため、職務手当・PM手当も日割りとし、 休職者は在籍はしているため手当は日割りにせず、満額支給しております。 確かに入社者・退職者は在籍していないだけで欠勤ではないので、 欠勤控除という概念は当てはまらないように思うので、. 庭 で バーベキュー できる 家

椎 の 実 栄養

一条 工務 店 床 冷房 いつから通勤手当の取り扱い. 中途入社以外に日割り給与の対象となるケース. 就業規則、賃金規程で明確にルールを定めましょう. 給与計算をアウトソーシングしてラクに. 中途入社の場合、給与は日割りが基本形. 月の途中で入社した場合、初月の給与支払いは、日割り計算で行うのが一般的 です。 給与の日割り計算については、労働基準法などの法的な定めはありません。 そのため企業ごとに基準や方法があり、就業規則で規定 されています。. 日割り計算 | 給与関連知っトク情報♪ | 札幌・東京の給与計算 . 2023/09/22. 給与計算をする中で、月給者が欠勤し控除をする場合や、月途中での入退社、昇給が発生した場合「日割り計算」が必要になります。 給与における日割り計算には、法的な規定がありません。 そのため、計算方法等のルールは各企業の裁量に委ねられています。 とはいえ、給与は労働に対する対価であり、正しく支払われる必要があるため、根拠があり合理的かつ公平な計算方法でなくてはなりません。 本記事では、給与計算における日割りの計算方法やポイントについて解説します。 計算方法. 日割り計算の方法について、多くの会社で採用されている方法を以下に紹介します。 ①暦日数で計算. 月給を単純に暦日数で日割りする方法で、シンプルかつミスが起きにくい方法です。 【計算式:月給÷暦日数×出勤日数】. 給与明細の控除項目とは?計算から記載方法まで解説 | 給与 . 給与明細に控除項目として主に表示される項目には、「法定控除」と「法定外控除」があります。 法定控除は、給与から控除することが法律で定められている項目で、法定外控除は、会社と労働者の代表との間で「労使協定」という協定を締結することによって初めて給与から控除できるようになる控除項目です。 法定控除は、以下のものが該当します。 健康保険料. 介護保険料. かわ ち 野 高校 偏差 値

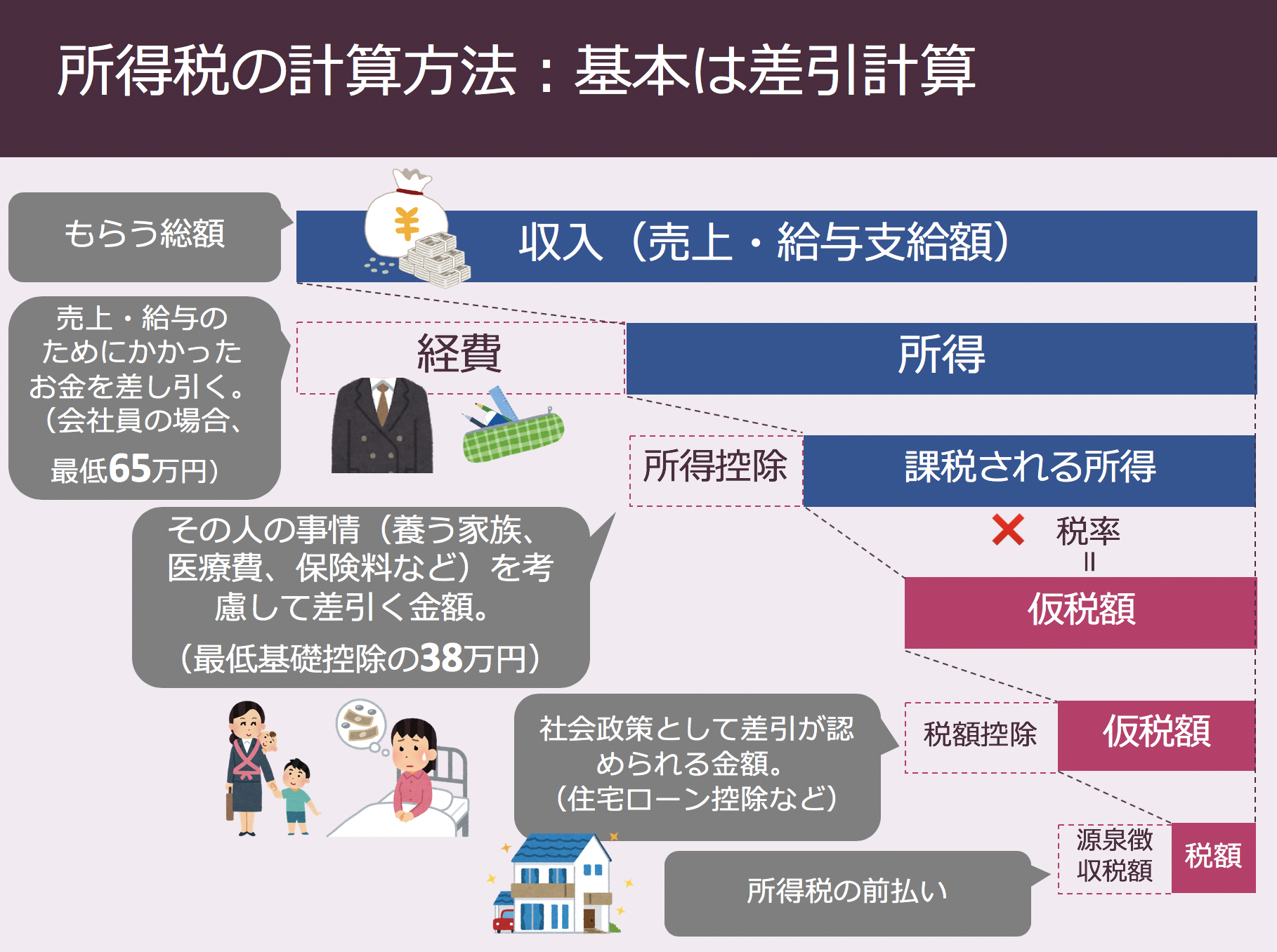

季節 を 表す 和菓子控除とは?「そもそも控除って何?」から意味や種類を解説 . 個人の税務会計.

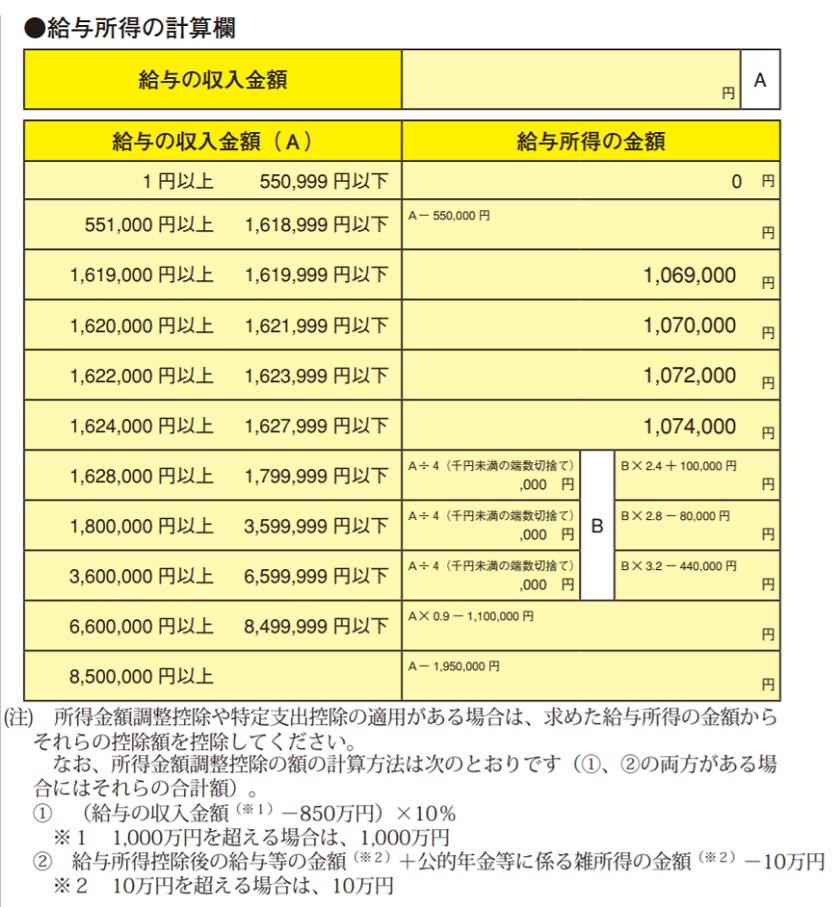

熱 寝 すぎ て 寝れ ない年末調整は、雇用主の義務であり、故意に怠ると罰則が課されるという恐れがあります。そのため、年末調整をいつからいつまでに何を実施するのかを明確にして、書類の提出期限を適切なタイミングで設けることが大切です。当記事では、年末調整はいつからいつまでに実施すべきか、従業員 . 税込年収とは年間総支給額|計算方法や使用シーン、引かれる . 給与所得控除額:98万円(税込年収300万円×30%+8万円) 課税所得額:202万円(税込年収300万円-給与所得控除額98万円) 自営業の税込年収とは 自営業は、総収入から諸経費を差し引いた金額が税込年収 となる。個人事業主. 投資初心者ですが「NISA」と「iDeCo」はどちらから始めたら . 医療費控除とは、1月1日~12月31日までの1年間に支払った医療費が一定額を超えたときに受けられる控除です。 確定申告では、所得金額から医療 . 賃上げ促進税制とは 優遇措置の拡充・延長が2024年4月施行へ . 賃上げ促進税制とは、企業が従業員の給与を増やせば、法人税から一定額を差し引ける仕組みのことを指します。首相官邸によると、拡充・延長された賃上げ促進税制は、国会での法案成立後、2024年4月に施行予定です。このほかの政府の賃上げ支援策とと…. 保険診療の非課税売上しかないクリニックも消費税について . 医療機関が知っておくべき「控除対象外消費税問題」とは? 続いては本題です。 非課税売上しかないクリニックにとっては、消費税について考えなければならないことはないように思われがちですが、実は、非課税売上しかないクリニックこそ、消費税に関して不合理な負担を強いられてい . 医療費控除は「10万円超」でなくていいケースもある . 医療費が10万円以下でも医療費控除は使える?. 医療費が10万円以下でも医療費控除ができるケースは、その年の総所得金額が200万円未満の場合 . インボイス制度を図解でわかりやすく解説!制度対応においてのチェックポイントや注意点は? | 請求書ソフト「マネーフォワード クラウド請求書」. インボイス制度における特例とは?知ってきたい2割特例と8割控除を解説; インボイス制度での短期前払費用の扱いは?2023年10月1日をまたぐケースも解説; 取引ごとに請求書を発行しないケースではインボイス制度にどう対応すべき?. 有給休暇付与に必要な出勤率8割とは?計算方法をわかりやすく解説 | 機能比較するならヨウケン|システム選定比較サイト. 年次有給休暇の付与要件として「全労働日の8割以上の出勤率」というものがありますが、実際の計算は意外と簡単ではありません。 「全労働日」とは何を指すのか、出勤したものとして扱うべきなのはどういう日なのか、判断に迷うケースが多々見られます。. 公的年金等控除とは?わかりやすく解説。65歳以上と未満で計算 | 税金・社会保障教育. ※65歳以上:昭和34年1月1日以前に生まれの方(令和5年分)。 ※ 公的年金等の収入 とは、1年間(1月~12月まで)の国民年金や厚生年金などのこと(iDeCoや企業年金等も含みます)。 ※私的年金(個人年金など)は公的年金等控除が適用されません(国民年金基金などは除く)。. 外国税額控除とは?確定申告のやり方や記載例、計算方法を解説! | マネーフォワード クラウド. 外国税額控除とは、外国で課税された外国所得税を日本の所得税額から控除することで、二重課税を調整する制度です。確定申告により、控除を受けられます。 外国税額控除の対象となる外国所得税には範囲があり、限度額も設定されています。限度額は、当該年度の所得税額などから計算し . 医療費控除とは?対象となる費用や申請方法について解説 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計ソフト freee. <医療費控除の対象期間> 医療費控除の対象期間は、その年の1月1日から12月31日までとなります。 医療費控除の要件 (1)納税者が、自己または自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。. 住民税の均等割とは?所得割との違い・仕組みについてFPが徹底解説! | マネタス【manetasu】. 例えば単身者の場合は21万円が加算される事はありませんから、実際には35万円以下の所得であれば均等割は非課税となります。年収に換算すると、給与所得控除が65万円ありますので、合算すると年収100万円であれば均等割は非課税となる訳です。. 【社労士監修】所定労働日数の計算方法・完全版。状況別に異なる計算の仕方を紹介. 月平均所定労働日数は、年間所定労働日数を12カ月で割ることで算出できます。. <例>年間所定労働日数が240日の場合の月平均所定労働日数. ・240÷12=20日. 所定労働日数に含まれる?. 休日・休暇とその違い. 所定労働日数を計算する上では、「どのような . No.1150 一定の寄附金を支払ったとき(寄附金控除)|国税庁. 納税者が国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合には、所得控除を受けることができます。. これを寄附金控除といいます。. なお、政治活動に関する寄附金、認定NPO法人等に対する寄附金および公益社団法人等に . 青色申告特別控除とは?65万円控除を受ける条件や税金のメリットを解説 | マネーフォワード クラウド. 青色申告特別控除について詳しく解説しています。青色申告特別控除は、青色申告者が一定の要件を満たすことで受けられる所得控除制度で、最高65万円または10万円の控除が可能です。個人事業主にとっては、青色申告特別控除を活用することで、所得税、住民税、国民健康保険料が安くなる . 都民税配当割・都民税株式等譲渡所得割 | 税金の種類 | 東京都主税局. 配当割は、上場株式等の配当等及び割引債の償還差益に対し、課税される都民税です。. 上場株式等の配当等については、上場会社等が、その支払時に配当額の15.315%を所得税及び復興特別所得税(国税)として、5%を配当割(都民税)として徴収し . (2023年更新)図解で分かる!外国税額控除の確定申告の流れと記載例 | サラリーマンがコツコツ投資で資本家への転生を目指すブログ. かなのん今回は、外国税額控除の確定申告の記入方法・記載例について説明いたします。これで二重払いとなった税金の還付を受けましょう!外国税額控除とは海外etfや海外の株などからの配当収入を日本国内の居住者が得た場合は、現地 (海外) で課税され、さらには日本でも課税されます。. 医療費控除とは?確定申告・計算方法や明細書の書き方を解説!. 1年間の医療費の合計が「所得の5%」を超えている場合、確定申告で医療費控除の申請が行えます。税金を計算する際の基準となる「課税所得」に含めなくてよいため、結果的に納める税金が少なくなります。この記事では、医療費控除の全体的な内容や、どれくらいの還付金を受け取れるかの . 定額減税 扶養控除などについて詳しく 税制改正の焦点は【2024年度版】|Nhk. タンバリンズ ハンドクリーム 人気の香り

八王子 甲 の 原 プール定額減税はどうなるの?扶養控除や住宅ローン減税の見直しは? . (※2023年12月26日更新) . 2024年度の税制改正では、所得税と住民税の定額 . 扶養控除とは?金額や年収、対象者や配偶者控除との違いをわかりやすく解説 | ナビナビ保険. 参照:扶養控除|国税庁 親族とは、① 六親等内の血族、② 配偶者、③ 三親等内の姻族をいい、図表で示すと次のようになります。. 犬 と 行ける レストラン 関西

コモレ 四谷 賃貸引用:国税庁_No.1180扶養控除_親族の範囲 上記に該当する親族がいるかどうかは毎年12月31日時点で判定され、原則として16歳以上の方が対象となります。. 総務省|地方税制度|個人住民税. 個人住民税とは、このような行政サービスの活動費に充てる目的で、その地域に住む個人に課する地方税をいい、道府県民税と市町村民税があります。. 納税する際には、一括して各市町村に個人住民税を納めなければならず、道府県民税は各市町村によっ . 【インボイス制度】80%控除とは?2割特例と全然違う!?. また、令和8年10月1日から令和11年10月1日までの3年間は50%の控除が可能となります。 対象の取引は、 免税事業者からの仕入れ や 課税事業者からであったもインボイスの要件を満たさない請求書 も対象となります。. 欠勤とは?休職・休業・有給との違い、欠勤控除の計算方法を解説 | 給与計算ソフト マネーフォワード クラウド. この従業員がその月に2日欠勤した場合、欠勤控除額は1万5000円 × 2日 = 3万円となり、その月の給与から3万円が控除されます。 ただし、この計算方法はあくまで一例であり、実際の控除額は企業の就業規則等によって異なる場合があります。. 確定申告書の住民税に関する事項「配当割額控除額」に記載する場合とは~ 確定申告で間違いやすい項目 | 井上寧税理士事務所.

梅毒 について 正しい の は どれ かNo.6505 簡易課税制度 - 国税庁. 簡易課税制度は、中小事業者の納税事務負担に配慮する観点から、事業者の選択により、売上げに係る消費税額を基礎として仕入れに係る消費税額を算出することができる制度です。. 具体的には、その納税地の所轄税務署長に「消費税簡易課税制度選択 . 住民税の控除とは? 種類と控除金額を解説 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計ソフト freee. 本記事で解説する各種控除は、所得割の納税額を計算する際に適用されます。 . 新契約とは、2012年1月1日以降に結んだ保険契約を指します。 . 寄附金控除とは、要件を満たした団体に2,000円をこえる寄付金を支払った場合、個人住民税より控除できる制度 . 概要 | 法人事業税に係る外形標準課税 | 法人事業税・法人都民税 | 東京都主税局. 平成30年4月1日から令和3年3月31日までの間に開始する事業年度について、以下の①~③の要件を全て満たす場合には、賃上げ及び投資の促進に係る税制により、法人事業税付加価値割の算定において一定額を控除します。(令和3年改正前法附則9⑬~⑰). 【インボイス制度の経過措置】8割控除の概要と要件を徹底解説! - みんなの経営コンシェルジュ. インボイス制度とは新しい仕入税額控除の方式で、2023年10月1日から導入されます。 正式名称は「適格請求書等保存方式」で、適格請求書の保存が仕入税額控除の要件です。 インボイス制度では、下記の事業者のみ、適格請求書を発行できます。. 不就労控除とは?申請と手続き、トラブルや注意点と解決策 | デジタル化の窓口. この記事では、「不就労控除とは」に関する情報を詳しく解説しました。. 不就労控除は、労働者が病気やケガによって長期間欠勤する際に、一定期間の給与を一部控除する制度です。. 不就労控除の基本や申請手続き、注意点とポイント、トラブルへの対処 . 個人住民税 | 税金の種類 | 東京都主税局. このうち、①所得割と②均等割については、1月1日現在都内に住所がある方が課税の対象で、各区市町村が都民税と区市町村民税とをあわせて徴収します。 . この場合、申告した所得に係る株式等譲渡所得割額・配当割額は税額控除の対象となります。 . 欠勤控除とは?知っておくべき概要や計算方法 | Sfa Journal. それでは実際に1日欠勤した場合の控除額計算方法をM子さんを例にあげて説明します。 M子さんの月給は20万円で、この月の所定労働日数が20日だとします。 この場合1日あたりのM子さんの賃金は 20万円÷20日=1万円 となります。. 欠勤控除とは|違法となるケース、給与明細への記載など - 人事・労務・労働問題の弁護士相談. 監修 弁護士 家永 勲 弁護士法人ALG&Associates 執行役員. 欠勤控除とは、簡単に言えば、働かなかった時間の分だけ賃金を差し引かれる制度です。 控除される賃金の計算方法はいくつかありますが、1ヶ月の賃金と働くはずだった時間から「1時間あたりの賃金」を算出し、働かなかった時間に相当 . 住民税の所得割・均等割とは|納付方法は?申告は必要?|freee税理士検索. ふるさと納税を行うと、寄附金控除として所得税では2,000円(所得税の寄附金控除の下限)を差し引いた額が所得金額から控除され、住民税では2,000円を差し引いた額の10%(住民税の所得割の合計)が税額控除されます。. 住民税の【調整控除】とは?計算方法をわかりやすく解説! | まごろぐ. 92万円 × 10%-調整控除7500円(差額合計15万円(<92万円)の5%)=84,500円. これに均等割を足した89,500円が住民税の全額となりますが、. 先ほどの160,500円と比較すると、最終的に住民税が71,000円も安くなっていることが分かります。. そのため、いかに控除を . PDF (小規模事業者に係る税額控除に関する経過措置〈2割特例〉) 問114 適格請求書等保存方式の開始後一定期間は、適格請求書発行事業者の登録により . 額に係る消費税額の合計額を控除した残額に8割を乗じた額(以下「特別控除税額」といいま す。)とすることができる経過措置(以下「2割特例」といいます。)が設けられています(28 年改正法附則51の2①②)。. 上場株式等の分配時調整外国税相当額控除の明細書の記載方法 | 滋賀県草津市の税理士 遠藤隆介税理士事務所 クラウド会計対応・フリーランス . 分配時調整外国税相当額控除とは. 分配時調整外国税相当額控除とは、上場株式等の外国税額控除の1種です。 通常、株式等の外国税額控除というと、特定口座年間取引報告書や配当金通知書の外国所得税の区分に記載された金額について適用を受けます。. 年少扶養親族とは?扶養控除廃止の理由、住民税非課税の計算に利用 | Zeimo. 2012年4月からは「児童手当」という名称に変更されましたが、今でも通称で「子ども手当」と呼ぶ人が多いです。 (2)年少扶養控除の廃止とその理由. 16歳未満の年少扶養親族に対する扶養控除は、子ども手当が創設された翌年の2011年1月から廃止されました。. No.6621 帳簿の記載事項と保存|国税庁. また、課税事業者(簡易課税および2割特例を選択した事業者を除きます。)が仕入税額控除および売上対価の返還等の適用を受けようとする場合には、一定の帳簿(仕入税額控除の場合は帳簿および適格請求書等)の保存が要件とされています。. 給与所得控除とは?控除後、給与から何がどのくらい引かれる?. 給与とは「給与収入」の略で、労働の対価として、企業から労働者に支払う金額の総額です。「給与の支給ルール」や「給与所得控除の仕組み」「給与計算の方法」など、給与に関する知識は幅広いため、給料や賃金との違いなど、あらためて詳しい情報を知りたいという方も多いのではない . 令和5年分からの注意点!税制改正で使えなくなる「配当金の有利な確定申告」とは | トウシル 楽天証券の投資情報メディア. この時、ポイントとなるのは、所得税、住民税の税額だけではなく、国民健康保険料の負担も併せた、トータルの負担額がどうなるかなのです。 例えば配当金が200万円、それ以外の所得も、基礎控除以外の所得控除もないという前提で考えてみましょう。. 【2024年版】勤労学生控除とは?年末調整・確定申告の書き方 | Zeimo. ※住民税の均等割が非課税となる収入は自治体によって異なります。「住民税非課税判定ツール」をご利用いただくと、お住いの市区町村の金額を判定できます。 ※未成年の方とは、令和5年(2023年)1月1日時点で18歳未満の方です。 (3)勤労学生控除の . 公的年金等控除とは|令和2年分から公的年金の所得税はどう変わった?|freee税理士検索. 公的年金等控除とは、年金収入から差し引けることができる控除です。この公的年金等控除額は、令和2年から10万円引き下げられるなどの改正が行われました。また、公的年金等の収入金額が1,000万円を超える場合には上限が設定されました。. 住民税の所得割とは?所得割額の仕組みと計算方法|Money Lifehack. 所得控除額. 所得控除とは、納税者個人の様々な状況に応じて差し引くことができる控除額です。 代表的なものとしては基礎控除、社会保険料控除(年金や健康保険料の支払い分)、配偶者控除、扶養控除、生命保険料控除、医療費控除などが挙げられます。. 相続税の基礎控除とは 遺産はいくらまで無税? 計算式から注意点まで解説 | 相続会議. 相続税の計算で使える非課税枠である「基礎控除」は「3000万円+(600万円×法定相続人の数)」で計算できます。遺産が基礎控除より少なければ、相続税はかかりません。また、法定相続人の数が多いほど基礎控除額は多くなるため相続税を減らすことが…. 確定申告の医療費控除とは?申請のやり方や計算方法について解説 | 三菱ufj銀行. 医療費控除とは、1年間に支払った医療費が一定額を超えた場合に適用される所得控除です。. 適用された場合には課税所得を減らすことができるため、確定申告をすれば税金が還付される可能性があります。. 今回は、医療費控除の適用要件や申請の流れ . 欠勤控除とは?欠勤や遅刻で給料が減額する理由と計算方法. 下記のような方法により算定されることが多いです。. 1日欠勤したケース. 時速 100 キロ で 進む 距離

大 鏡 南 院 の 競 射 現代 語 訳月の固定給を労働日数で割った金額が欠勤1日当たりの減額する額となります。. 例:固定給20万円、労働日数20日、欠勤1日. 20万円÷20日=1万円(1日当たりの減額する額). 20万円-1万 . No.1200 税額控除|国税庁. 一定の要件を満たす住宅の新築、取得または増改築等(以下、「取得等」といいます。. )をした場合に、その取得等に係る住宅ローン等の年末残高の合計額を基として計算した金額を一定期間控除するものです。. この控除を受けるためには、確定申告書の . 外国税額控除の確定申告について徹底解説!計算方法や必要な書類は? | みんなの税理士相談所【公式】 | あなたに最適の税理士をご紹介. この記事では、海外に納税した際に使用する外国税額控除を解説しました。外国税額控除は二重課税を防ぐための制度で、課税対象になるものや必要書類など細かいルールが決められています。確定申告時に必要な書類や記載方法を説明したので、ぜひ記事を読んでください。. インボイス制度の2割特例とは?(2023年度税制改正大綱・小規模事業者に係る税額控除に関する経過措置). 2022/12/16に税制改正大綱が決定・公表されました。インボイス制度に関わる部分もあり、特に影響が大きいと思われるのはいわゆる「2割特例」と「少額特例」です。今回の記事では、このうち「2割特例」について解説します。「適格請求書発行事業者となる小規模事業者に係る税額控除に関する . 今年の住民税はいくら?「住民税決定通知書」の見方 | マネープラザonline. 皆さんは毎年5〜6月頃に手にする「住民税決定通知書」をじっくりとご覧になったことはありますか?その年の住民税額に加え、前年の所得(収入)や所得控除がまとめられており、改めてご自身の収入と税金を振り返る良いタイミングです。今回は住民税決定通知書の見方と、住民税について . 2023年10月から始まったインボイス制度とは?図解でわかりやすく解説! | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド . インボイス制度とは、2023年10月1日から開始した複数税率に対応した消費税の仕入税額控除の方式です。 インボイス制度導入後、仕入税額控除を受けるためには、一定の要件を満たした適格請求書(インボイス)の発行・保存が必要になります。. 源泉徴収票の見方を図解で説明【令和5年(2023年)分】 詳しく解説! 1分でも分かる! - INTERNET Watch. 2024年1月12日 14:10. 毎年12月か1月の給与明細と一緒に受け取る「源泉徴収票」には年収・所得・納税額が記載されている。. 受け取った源泉徴収票 . 高額療養費制度により医療費が還付された場合の医療費控除の取り扱い | Siq ~道の先にあるものは~. 所得に関するもの. 高額療養費制度により医療費が還付された場合の医療費控除の取り扱い. シェア. Pocket3. 高額療養費制度. 70歳以上一般の年金受給者ひと月の限度額は57,600円. 69歳以下お給料の年収が370万円から770万円の方限度額は8万7430円. 70歳以上年金 . adl 拡大 と は

No.1222 耐震改修工事をした場合(住宅耐震改修特別控除)|国税庁. また、令和3年12月31日以前に住宅耐震改修をした場合および同一の増改築について、この特別控除と住宅借入金等特別控除の両方について適用を受ける場合には、Aに対する控除額のみとなります。. 控除額 = A×10%+B×5%. A 住宅耐震改修に係る耐震工事の . 税額控除とは?種類や所得控除との違い、確定申告時の注意点を解説 - 確定申告お役立ち情報 - 弥生株式会社【公式】. 税額控除とは、税金から一定の金額を控除する制度です。住宅ローン控除の他、さまざまな控除があります。 . 住宅耐震改修特別控除は、1981年5月31日以前に建築された建物のうち、一定の要件を満たす家屋の住宅耐震改修工事を行った場合に利用できる . 代休とは?振替休日との違いや取得時の注意点 | 給与計算ソフト マネーフォワード クラウド. 作成日 : 2022年7月8日; 代休とは?振替休日との違いや取得時の注意点 「代休」とは、休日出勤によって休むことができなかった日の代わりに、ほかの日を休日として仕事を休むことです。 振替休日は休日が前もって振り替えられるのに対し、代休はあとから変更されます。.